Att få lån med låg kreditpoäng är ett problem för många konsumenter. När du vill ta ett lån från en bank eller finansinstitut görs en bedömning av låntagare baserat på en kreditprofil. Kreditvärdering är vad långivaren använder sig av för att bilda en uppfattning av kundens återbetalningspotential.

Att få lån med låg kreditpoäng är ett problem för många konsumenter. När du vill ta ett lån från en bank eller finansinstitut görs en bedömning av låntagare baserat på en kreditprofil. Kreditvärdering är vad långivaren använder sig av för att bilda en uppfattning av kundens återbetalningspotential.

Att bli placerad i ett fack för mindre önskade lånekunder på grund av dålig kreditvärdighet är vanligare än vad många konsumenter vet. Vad ännu färre kanske vet är dock att det finns många olika långivare som gärna lånar ut pengar även till personer med låg kreditvärdighet och svagt kreditbetyg. Det gäller bara att hitta det bästa lånet för situationen.

Låneansökningar blir ofta avvisade av banker och finansinstitut på grund av låg kredit värdering eller en negativ lånehistorik. Dåliga betyg kan bero på en mängd skäl som gamla lån, försenade återbetalningar, felaktig information som mottagits av banken eller upprepade ansökningar om lån. En kreditpoäng kan alltid förbättras, men detta tar tid. Den som är i akut behov av ett lån inte har en allt för imponerande kreditvärdering har som tur är flera alternativ.

Varför kan kreditvärdigheten gå ner?

Det finns många orsaker till att en kreditvärdighet kan gå ner. Det första som associeras med kreditbetyg är lån med betalningsanmärkningar men det finns många andra orsaker till att kreditvärdigheten kan justeras ned. Att byta adress många gånger på grund av nytt jobb kan indikera en osäker tillvaro. Långivare vill se stabila ekonomiska förhållanden som inte ändras allt för mycket och ofta.

Några tips för konsumenter med dålig kreditvärdighet

Om make, vän, släkting eller sambo har en bättre kreditpoäng är det bättre chans att få lån med en gemensam ansökan. En gemensam låneansökning har mycket högre chans att bli beviljad.

Samla dåliga lån

Den som dragit på sig dåliga lån som blir till hög ränta på grund av tidigare dålig kreditvärdighet kan samla lån till ett större och på så vis sänka månadskostnaden. Det blir billigare med ett större lån till lägre ränta än många små och dyra lån.

Undvik lån med UC

Konsumenter som vet med sig att de har dålig kreditvärdighet bör undvika att söka smslån där uppgift som kontrolleras direkt leder till avslag. Välj istället lån utan UC kontroll så ökar chanserna. En annan anledning till att undvika lån med UC är att många förfrågningar i sig sänker kreditvärdigheten.

Moank är en nyaktör på marknaden för mindre personlån som erbjuder enkla krediter med utbetalning inom ett dygn.

Moank är en nyaktör på marknaden för mindre personlån som erbjuder enkla krediter med utbetalning inom ett dygn.

De flesta banker och andra långivare använder kreditupplysningar från UC (Upplysningscentralen) eller Bisnode för att ta in uppgifter om kreditbetyg. Kreditbetyg påverkar hur mycket pengar de vill låna ut och under vilka villkor. Kreditbetyget påverkar också hur mycket det går att förbättra sina lånevillkor genom att

De flesta banker och andra långivare använder kreditupplysningar från UC (Upplysningscentralen) eller Bisnode för att ta in uppgifter om kreditbetyg. Kreditbetyg påverkar hur mycket pengar de vill låna ut och under vilka villkor. Kreditbetyget påverkar också hur mycket det går att förbättra sina lånevillkor genom att  Ett kreditbetyg är ett mått på kreditvärdigheten – det vill säga en bedömning av förmågan att betala räkningar i tid och undvika betalningsanmärkningar.

Ett kreditbetyg är ett mått på kreditvärdigheten – det vill säga en bedömning av förmågan att betala räkningar i tid och undvika betalningsanmärkningar. Allt dyrare bostäder gör att lånekostnaderna gräver djupa hål i plånboken även om räntan är rekordlåg. Att förhandla och pruta med banken blir allt vanligare. Men det finns banker där du inte behöver ta en fajt med din banktjänsteman för att få maximal rabatt på bolånet – Skandia.

Allt dyrare bostäder gör att lånekostnaderna gräver djupa hål i plånboken även om räntan är rekordlåg. Att förhandla och pruta med banken blir allt vanligare. Men det finns banker där du inte behöver ta en fajt med din banktjänsteman för att få maximal rabatt på bolånet – Skandia. Hushållens bostadslån stiger oavbrutet till nya rekordnivåer. Optimistiska köpare har sedan länge skakat av sig tråkigheter som amorteringar och relationen mellan den egna inkomsten och lånets storlek. Det enda som räknas är hur mycket det går att låna till dagens låga räntor.

Hushållens bostadslån stiger oavbrutet till nya rekordnivåer. Optimistiska köpare har sedan länge skakat av sig tråkigheter som amorteringar och relationen mellan den egna inkomsten och lånets storlek. Det enda som räknas är hur mycket det går att låna till dagens låga räntor. Går det att veta om vi är i en bubbla?

Går det att veta om vi är i en bubbla? När det råder hausse på en marknad är medias verklighetsbeskrivning målat med de ljusaste av färger. TV-program som handlar om att fixa hus eller styla bostadsrätter för att öka priset blir allt populärare. Tidningarnas artiklar om de dyraste husen i nya ”heta” områden och böcker om hur man blir rik på fastigheter lockar en allt större läsekrets.

När det råder hausse på en marknad är medias verklighetsbeskrivning målat med de ljusaste av färger. TV-program som handlar om att fixa hus eller styla bostadsrätter för att öka priset blir allt populärare. Tidningarnas artiklar om de dyraste husen i nya ”heta” områden och böcker om hur man blir rik på fastigheter lockar en allt större läsekrets. 2008 drogs hela världsekonomin ned av fastighetskraschen i USA. I USA var det bankerna som tog smällen av prisraset. I USA togs bostadslån med fastigheten som säkerhet och de hushåll som köpt för dyrt och ångrat sig kunde därför dra sig ur skadefria så fort husets värde understeg lånet genom att helt enkelt lämna tillbaks nycklarna och flytta ut.

2008 drogs hela världsekonomin ned av fastighetskraschen i USA. I USA var det bankerna som tog smällen av prisraset. I USA togs bostadslån med fastigheten som säkerhet och de hushåll som köpt för dyrt och ångrat sig kunde därför dra sig ur skadefria så fort husets värde understeg lånet genom att helt enkelt lämna tillbaks nycklarna och flytta ut.

Förutom låg ränta bör ett bra låneerbjudande komma med så små avgifter som möjligt (helst inga alls). Avgifter som uppläggningsavgift, aviavgift etc. är särskilt kännbara för ett mindre lån då de i förhållande till lånets storlek kan bli riktigt höga.

Förutom låg ränta bör ett bra låneerbjudande komma med så små avgifter som möjligt (helst inga alls). Avgifter som uppläggningsavgift, aviavgift etc. är särskilt kännbara för ett mindre lån då de i förhållande till lånets storlek kan bli riktigt höga.

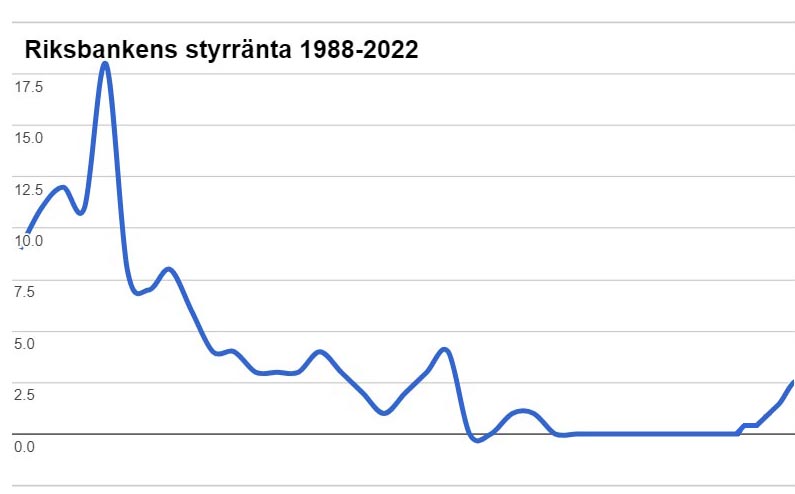

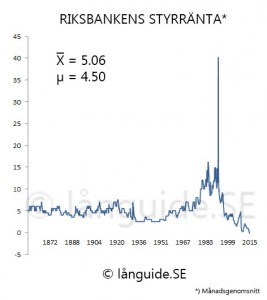

Hur många av de som köper lägenheter till dagens fantasipriser klarar av sina åtaganden om räntan återgår till ett historiskt normalläge?

Hur många av de som köper lägenheter till dagens fantasipriser klarar av sina åtaganden om räntan återgår till ett historiskt normalläge?