För många som hamnar i en nödsituation och inte har besparingar eller någon att vända sig till har snabba sms lån blivit den enkla vägen för att tillfälligt skjuta problemen framför oss tills nästa utbetalning av lön eller annan inkomst.

Om lånet betalas tillbaks i tid och den höga kostnaden fungerar som en väckarklocka för att skära ned på utgifter och bygga upp ett litet sparkapital för oförutsedda händelser behöver det dock inte utveckla sig till ett problem.

Innehåll

Tyvärr är det långt ifrån alla om drar lärdom av och försöker undvika att situationen upprepas genom att få ordning på sin ekonomi. I stället slår fällan igen och de hamnar i en ond och växande cirkel av nya lån och allt högre avgifter och är snart helt överbelånad.

Ganska snart har det lilla lånet som skulle avhjälpa en liten knipa förvandlats till huvudproblemet med kostnader som snart blivit omöjliga att hantera. Det finns dock goda möjligheter att ta bli fri från skuld och ta sig ur skuldfällan.

Att ta sig ur en till synes hopplös situation med lån som samlats på hög är en smärtsam process. Men när det är över, hur bra tror du inte det kommer att kännas när din lön blir din egen igen. Första steget mot friheten är att räkna ut vad du är skyldig för att sedan praktiskt och metodiskt börja betala tillbaks skulderna.

Steg 1: Lista vad du är skyldig

Gör en lista på alla företag du har tagit lån av. Inkludera den information du har: deras hemsida eller kontaktinformation, hur mycket det ursprungliga lånet var på, hur mycket du har betalat samt hur illa det ser ut. Är det påminnelser, inkasso eller rent av hot om inkasso?

Om du tagit flera lån försök räkna ihop hur mycket avgifter du betalat. Det kan vara bra att ha den siffran vid samtal med långivarens kundtjänst. Om du har skött dina lån tidigare men nyligen fått problem kan du ha ett bra läge att få en bra uppgörelse överenskommelse.

Gör en lista med alla långivare rangordnat efter hur akut eller försenade lånen är. Sedan är det dags att se vad det går att göra åt saken. I denna artikel tar vi bland annat upp flera alternativ för att hantera långivare.

Kontakta långivaren och förklara situationen som det är. Inga företag vill ha olyckliga kunder och även om villkoren kan tyckas hårda och inte lämna något utrymme är det först och främst för att kunden ska tänka till innan denne tar ett lån. När det blir problem ligger det i allas intresse att hitta en lösning.

Om du inte dragit på dig någon betalningsanmärkning kan det vara en bra idé att ta ett större lån hos en vanlig bank och betala av alla dyra små krediter. Ett kreditkort kan också vara ett alternativ. Vissa företag gör ingen kreditundersökning på krediter på mindre belopp.

Men att betala av lånen är bara halva striden. Att undvika lånefällan i framtiden är lika viktigt.

Steg 2. Titta på dina utgifter

Medan du arbetar med dina lån, börja titta på dina andra inkomster och utgifter. Det finns två saker du behöver få till stånd: få in tillräckligt med pengar för att betala av det som återstår av snabblånen när du har sänkt dem så mycket som möjligt och omorganisera ditt liv så att du sparar lite vid varje utbetalning för att börja bygga upp en katastroffond, så du inte behöver ta dyra lån i framtiden.

Frestelsen finns överallt. Det är alltid jobbigare att gå ner än upp i vikt. Men du kan göra det om du fortsätter att påminna dig själv om hur bra det kommer att kännas att få kontroll över din lön och dina pengar igen.

Gör en lista över de saker som du absolut måste betala för att leva: hyra, mat, försäkring, kostnaden för att ta sig till arbetet. Skillnaden mellan dessa utgifter och din inkomst är det utrymme du har att skära ned på. Kanske äta mindre, skära ned på dyrare mat, hitta någon att samåka med, se om du kan hitta billigare försäkring eller en billigare mobiltelefonplan.

Om du lever i en familj kommer alla att behöva hjälpa till, eftersom de kommer att behöva skära ner på alla onödiga utgifter och alltför och börja leta efter billigare eller gratis substitut för underhållning. Om du har andra lån till exempel från CSN ta kontakt med långivaren och be om uppskov. Förklara att du hamnat i en svår situation och behöver få lite tid för att reda ’upp den.

Finns det något kvar? Om så är fallet budgetera för små nöjen och diverse utgifter och se om det återstående beloppet kommer att täcka vad du tror att du måste betala varje månad och sätt upp ett mål att betala tillbaks på varje lån varje månad.

Steg 3 – Jobba mera

Om du inte får ihop det får du helt enkelt kavla upp ärmarna och se till att dra in mer pengar. Finns det något sätt du kan tjäna lite extra pengar? Eller har du en vän du kan låna pengar från, räntefritt, för en kort stund? Kan du skära ned på något större tillfälligt för ett par månader, som att sälja din bil och åka kollektivt eller flytta in med (eller själv hyra ut ett rum) för att minska levnadskostnader?

Titta även på andra vägar att få stöd. Om din inkomst är låg har du kanske rätt till bostadsbidrag eller rent av ekonomiskt bistånd från kommunen. Slå en signal till socialkontoret och kolla om det finns något bidrag du kan vara berättigad till.

Steg 4 – Skuldsanering

Du kanske har tänkt på det. Men om du har andra skulder också som är långt mer än dina tillgångar, och långt mer än du kan betala ränta på varje månad, kan skuldsanering vara det bästa alternativet. Det är inte roligt och det är en jobbig process men för många är det den enda realistiska utvägen. Vänd på bladet lev på existensminimum ett antal år och sedan kan du börja ett nytt kapitel i ditt liv och starta på nytt.

Steg 5 – Nödfallsfond

Nyckeln till att ta sig ur lånefällan är att ändra ditt förhållningssätt till din lön eller inkomst. Låtsas att en del av din lön inte är din. Men det lilla du tjänar finns det faktiskt alltid någon som klarar av att leva på mindre. Låtsas du är den personen. Efter att dina lån betalas av, eller även om du betalar på dem, ta detta belopp och spara det även om det bara är några hundra kronor.

Det kanske inte ser så mycket ut till att börja med men fortsätt bara att lägga på hög vid varje tillfälle och håll dig till din budget. Om en nödsituation inträffar kan du låna av dig själv helt utan ränta och avgifter istället för att ta ett dyrt sms lån. Kom ihåg att du endast får använda din hemliga fond för absoluta nödfall och sedan betala tillbaks till dig själv.

Nyttiga länkar

Kronofogden: Skadeståndsansvar – skuldfälla för unga?

Ta dig ur snabblånefällan

Om du befinner dig i en situation där du överväger snabblån som en lösning måste du oavsett om du trots allt väljer att ta ett nytt snabblån ta itu med de underliggande faktorer som gjorde att du hamnade i det här läget.

Du bör noggrant granska dina utgiftsvanor och inse att du behöver spendera mindre än du gör varje månad. Sedan bör du lägga undan pengar i en buffert. För att inte bli frestad att ta ett sms lån bör du minst ha ett par tusen kronor undanstoppade.

Det ideala är att ha tre till sex månadsinkomster. Detta kommer att verka som en krockkudde och skydda dig från att behöva använda ett snabblån varje gång du hamnar i knipa.

Om du redan hamnat i en lånefälla måste du göra allt för att ta dig ur den. Börja med att sätta dig ner och gör en uppskattning av kostnaderna för dina grundläggande behov av mat, husrum, el och andra utgifter som inte går att skala bort.

Börja genom att bestämma vilka lån som du måste betala av först, och sluta sedan att använda dem helt. När du har betalat av lånen med ett samlingslån kan du göra något mycket roligare – börjar spara till en egen buffertfond.

Många butiker erbjuder räntefri avbetalning vilket är ett mycket bättre alternativ till att köpa saker med dyra lån. Detta är ett bättre alternativ eftersom även du kan dela upp betalningen över en längre tid månader.

Undvika snabblån med hushållsbudget

Att upprätta en hushållsbudget är det bästa sättet att undvika att behöva ta snabblån i framtiden. Om du ständigt har brist på pengar är det uppenbarligen ett inkomst problem. Om så är fallet måste du titta på långsiktiga lösningar.

Detta för att få upp din inkomst till en nivå som motsvarar den levnadsstandard du förväntar dig. Detta kan innebära att börja studera igen så att du kan få ett bättre betalat jobb. Det kan också innebära att du arbetar fler timmar på din befintliga arbetsplats.

När du kommit igång med din budgetering blivit av med dina snabblån kan du försöka klara dig på lite mindre kontanter. Detta kan ge dig den tid du behöver tills du funnit en lösning för att öka din inkomst.

Du kanske kan överväga att flytta till en mindre lägenhet med lägre hyra eller hitta andra sätt att sänka dina levnadskostnader så att du får ekonomin att gå runt.

Titta på alla de sätt du kan spara in på kostnader inklusive att ta in en inneboende eller flytta hem med dina föräldrar en kortare tid tills du har fått kontroll över din situation.

För- och nackdelar

Det finns några uppenbara skäl till varför vi ofta behöver snabba lån. Ett är för att ordna kortsiktiga (och brådskande) behov av pengar. När vi befinner oss i en nödsituation eller får en oväntad utgift på halsen är ett snabbt lån precis vad som kan behövas.

Till skillnad från gammaldags lån hos banken går det att få ett positivt besked på de snabbaste lånen. Besked kan ges utan dröjsmål. Med traditionella långivare, kan det i värsta fall ta upp till en vecka att få ett godkännande eller avslag på en låneansökan.

Om vi behöver pengar direkt går det helt enkelt inte att vänta så länge. Vad som också gör snabba lån attraktiva är att de är lätta att kvalificera sig för, har en enkel ansökningsprocess, ger ett snabbt godkännande, har lättare kreditkontroller och minimalt med pappersdokument.

Det går att ansöka om ett kvickt lån utan att behöva besöka en långivare. Ingen gillar att bli utfrågade om jobbiga privata saker eller läsa igenom igenom högar av papper. En bra sak med snabba lån är att nästan alla kan kvalificera sig.

Det räcker med att ha fyllt 18 år, ha en inkomst och ett bankkonto för att få pengar insatta inom ett par timmar.

Försenad betalning

Det är inga problem att få ett snabbt lån, men vad händer om vi är för långsamma med återbetalningen och missar förfallodagen? Snabblåneföretag är vana med slarviga kunder och har ofta en generös inställning till förseningar.

Det bästa är att kontakta långivaren och förklara situationen och be om lite extra tid för att betala räkningen.

Konkurrensen på marknaden för stora privatlån har förbättrats genom att det går att skicka in en låneansökan online där det finns både fler och bättre låneerbjudanden.

Konkurrensen på marknaden för stora privatlån har förbättrats genom att det går att skicka in en låneansökan online där det finns både fler och bättre låneerbjudanden. Att få

Att få  Moank är en nyaktör på marknaden för mindre personlån som erbjuder enkla krediter med utbetalning inom ett dygn.

Moank är en nyaktör på marknaden för mindre personlån som erbjuder enkla krediter med utbetalning inom ett dygn.

De flesta banker och andra långivare använder kreditupplysningar från UC (Upplysningscentralen) eller Bisnode för att ta in uppgifter om kreditbetyg. Kreditbetyg påverkar hur mycket pengar de vill låna ut och under vilka villkor. Kreditbetyget påverkar också hur mycket det går att förbättra sina lånevillkor genom att

De flesta banker och andra långivare använder kreditupplysningar från UC (Upplysningscentralen) eller Bisnode för att ta in uppgifter om kreditbetyg. Kreditbetyg påverkar hur mycket pengar de vill låna ut och under vilka villkor. Kreditbetyget påverkar också hur mycket det går att förbättra sina lånevillkor genom att  Ett kreditbetyg är ett mått på kreditvärdigheten – det vill säga en bedömning av förmågan att betala räkningar i tid och undvika betalningsanmärkningar.

Ett kreditbetyg är ett mått på kreditvärdigheten – det vill säga en bedömning av förmågan att betala räkningar i tid och undvika betalningsanmärkningar. Allt dyrare bostäder gör att lånekostnaderna gräver djupa hål i plånboken även om räntan är rekordlåg. Att förhandla och pruta med banken blir allt vanligare. Men det finns banker där du inte behöver ta en fajt med din banktjänsteman för att få maximal rabatt på bolånet – Skandia.

Allt dyrare bostäder gör att lånekostnaderna gräver djupa hål i plånboken även om räntan är rekordlåg. Att förhandla och pruta med banken blir allt vanligare. Men det finns banker där du inte behöver ta en fajt med din banktjänsteman för att få maximal rabatt på bolånet – Skandia. Hushållens bostadslån stiger oavbrutet till nya rekordnivåer. Optimistiska köpare har sedan länge skakat av sig tråkigheter som amorteringar och relationen mellan den egna inkomsten och lånets storlek. Det enda som räknas är hur mycket det går att låna till dagens låga räntor.

Hushållens bostadslån stiger oavbrutet till nya rekordnivåer. Optimistiska köpare har sedan länge skakat av sig tråkigheter som amorteringar och relationen mellan den egna inkomsten och lånets storlek. Det enda som räknas är hur mycket det går att låna till dagens låga räntor. Går det att veta om vi är i en bubbla?

Går det att veta om vi är i en bubbla? När det råder hausse på en marknad är medias verklighetsbeskrivning målat med de ljusaste av färger. TV-program som handlar om att fixa hus eller styla bostadsrätter för att öka priset blir allt populärare. Tidningarnas artiklar om de dyraste husen i nya ”heta” områden och böcker om hur man blir rik på fastigheter lockar en allt större läsekrets.

När det råder hausse på en marknad är medias verklighetsbeskrivning målat med de ljusaste av färger. TV-program som handlar om att fixa hus eller styla bostadsrätter för att öka priset blir allt populärare. Tidningarnas artiklar om de dyraste husen i nya ”heta” områden och böcker om hur man blir rik på fastigheter lockar en allt större läsekrets. 2008 drogs hela världsekonomin ned av fastighetskraschen i USA. I USA var det bankerna som tog smällen av prisraset. I USA togs bostadslån med fastigheten som säkerhet och de hushåll som köpt för dyrt och ångrat sig kunde därför dra sig ur skadefria så fort husets värde understeg lånet genom att helt enkelt lämna tillbaks nycklarna och flytta ut.

2008 drogs hela världsekonomin ned av fastighetskraschen i USA. I USA var det bankerna som tog smällen av prisraset. I USA togs bostadslån med fastigheten som säkerhet och de hushåll som köpt för dyrt och ångrat sig kunde därför dra sig ur skadefria så fort husets värde understeg lånet genom att helt enkelt lämna tillbaks nycklarna och flytta ut.

Förutom låg ränta bör ett bra låneerbjudande komma med så små avgifter som möjligt (helst inga alls). Avgifter som uppläggningsavgift, aviavgift etc. är särskilt kännbara för ett mindre lån då de i förhållande till lånets storlek kan bli riktigt höga.

Förutom låg ränta bör ett bra låneerbjudande komma med så små avgifter som möjligt (helst inga alls). Avgifter som uppläggningsavgift, aviavgift etc. är särskilt kännbara för ett mindre lån då de i förhållande till lånets storlek kan bli riktigt höga.

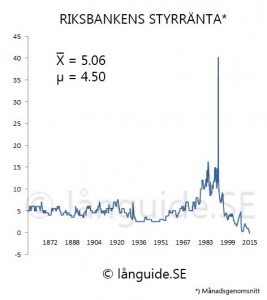

Hur många av de som köper lägenheter till dagens fantasipriser klarar av sina åtaganden om räntan återgår till ett historiskt normalläge?

Hur många av de som köper lägenheter till dagens fantasipriser klarar av sina åtaganden om räntan återgår till ett historiskt normalläge?