Låna pengar med svag kreditvärdighet. Låg eller dålig UC Score [snabblån]

29 april 2024

Det är lätt att låna pengar med svag kreditvärdighet hos nya långivare som har ett nytt tänk kring kreditgivning.

De flesta långivare arbetar efter affärsbankernas gamla modeller. Det innebär fyrkantiga beslut baserat på en kreditupplysning med omedelbart avslag för sökande som anses ha en låg kreditvärdighet på grund av sitt kreditbetyg.

Som tur är finns det många alternativ att vända sig till. Vi har hittat flera långivare som både har en hög beviljandegrad och som fått bra betyg från tidigare kunder.

Lån låg kreditvärdighet

Jämför lån lån med svag kreditvärdighet [låg uc score]

Statistik lån med svag kreditvärdighet [låg uc score]

Statistik (antal lån)

| Utvalda lån | 5 |

| Lägsta belopp | 1 000 Kr |

| Högsta belopp | 600 000 Kr |

| Snitt exempelbelopp | 52 000 Kr |

| Lägst ränta | 2,9 % |

| Högst ränta | 40,5 % |

| Snitt exempelränta | 21,7 % |

| Startavgift | 2 |

| Aviavgift | 2 |

| Anmärkning OK | 5 |

Räntespann lån med svag kreditvärdighet [låg uc score]

| Brixo | |

| Banky | |

| Northmill | |

| Ferratum | |

| Lånekoll | |

Dålig kreditvärdighet inget hinder för att låna pengar

En dålig kreditvärdighet ökar sannolikheten för risken är att en person kan få framtida betalningsproblem. För att inte förlora pengar tar kreditgivare därför höjd på framtida förluster och höjer räntan på lån till mindre kreditvärdiga (högre risk) kunder.

Moderna långivare ser till helheten, de stirrar sig inte blinda på historiska misstag som har gett en tillfälligt låg kreditvärdighet utan till kundens framtida möjligheter.

Därför går det att låna pengar snabbt även med en låg kreditvärdighet. Hos Långuide.se finns lån för alla situationer.

En låg kreditvärdighet enligt ett upplysningsföretag kan ha flera orsaker. Det behöver inte betyda att du som individ saknar förutsättningar att klara av att betala tillbaks ett lån.

Faktorer som drar ner kreditpoängen kan vara många byten av adress och arbetsgivare, eget företag eller räkningar som gått till kronofogden. Det är svårt att få låna pengar med betalningsanmärkning eller låg inkomst.

Bankerna baserar sina kreditbeslut på många parametrar men kreditupplysningen är den viktigaste.

För att få låna pengar med låg kreditvärdighet måste man hitta en långivare som tänker utanför boxen och som vågar ta risken att låna ut där storbanken fegar ur och missar en kund.

Ta lån med dålig kreditvärdighet och direkt utbetalning

Det finns en stor efterfrågan på lån med svar direkt trots en dålig kreditvärdighet och där lånet betalas ut direkt men det är den typ av lån som är knepigast att få. Tyvärr berättar sällan långivaren varför de ger avslag.

Den som tycker att ett avslag är orättvist kan dock alltid överklaga beslutet och lämna ytterligare information som stöd för ansökan. Det är lättare att få ett lån med dålig kreditvärdighet och direkt utbetalning och pengar på kontot i dag med cashlån hos nya långivare som gärna vill ha nya kunder.

Det går att ta lån med dålig kreditvärdighet och direkt utbetalning hos många svenska snabblåneföretag. Om kreditvärdigheten är väldigt låg blir det i form av en högkostnadskredit. Det är krediter med högre ränta som är sista utvägen för snabblån men med långivare som ger fler positiva besked.

Betalningsanmärkningar och låg kreditvärdighet

Den som har en fast inkomst kan låna med betalningsanmärkning men lånens storlek är ofta begränsade så att det går max att låna 50 000 kronor.

Det finns många långivare som särskilt vänder sig till kunder med låg kreditpoäng med en mjukare bedömning av kreditupplysningar och flexiblare (men dyrare) lånelösningar.

För att få ett lån måste vi ha en viss kreditpoäng. Nästan alla långivare använder en kreditupplysning som underlag för att godkänna låneansökningar. Eftersom de bara kan se uppgifter som ligger långt bak i tiden. De är därför inte baserade på kundens aktuella ekonomiska situation.

Ofta kan betalningsförmågan vara mycket bättre än vad som framgår av en snabb upplysning. Att få avslag på ett lån på grund av att en obetydlig räkning inte betalats i tid uppfattas av många som onödigt hårt.

För den som oväntat behöver pengar men har trasslig ekonomi är det en bra idé att leta efter flexibla långivare. De kan hjälpa till med att hitta bäst snabblån som balanserar behov med betalningsförmåga.

Snabblån med dålig kreditvärdighet

Genom att först informera sig om hur det går till att få ett snabblån med dålig kreditvärdighet går det att undvika att slösa tid på att fylla i ansökningar bara för att nekas upprepade gånger och istället söka lån där chansen att få igenom en ansökan är som störst. De flesta människor kommer vid något tillfälle i livet behöva låna pengar.

Ett lån kan behövas när det är tuffa ekonomiska tider eller för att fullfölja dina drömmar. Tyvärr är det alltför många som fått se sina chanser att få tillgång till krediter kringskurna på grund av att de halkat efter med en räkning vid något tillfälle, blivit arbetslösa, gjort finansiella misstag eller blivit handikappade på kreditmarknaden av andra orsaker.

Lån med väldigt dålig kreditvärdighet

Många skulder och ett en dålig kreditvärdighet innebär högre kostnader för lån, kreditkort, hypotekslån och andra krediter. Det blir helt enkelt dyrare att låna pengar om man har en svag kreditvärdighet. Att förbättra sin kreditvärdighet kan ta tid.

Låna pengar med svag UC kreditscore

Varje gång en långivare tar en kreditupplysning registreras en så kallad förfrågan hos upplysningsföretaget (till exempel UC). En förfrågan registreras oavsett om lånet blir beviljat eller inte. Även om kunden själv väljer att avstå från ett erbjudet lån kvarstår förfrågan i registret.

Många förfrågningar påverkar chansen att få ett lån negativt och kreditvärdigheten sjunker efter en kreditupplysning. Det är därför många låntagare föredrar att söka lån utan UC kontroll från Upplysningscentralen.

Kreditupplysningar tas på dig när du vill låna pengar ör att hitta eventuella risker med att du inte ska kunna betala ditt lån. En långivare tjänar inte några pengar med att ge ut ett enda lån. För att affärerna ska gå runt, lånar de ut pengar till många kunder.

Statistiskt sett missar sökande som har en dålig UC Score ofta att betala sina räkningar i tid och ibland inte alls. Därför kompenserar långivaren sig för den förhöjda risken genom att en högre ränta tas ut för kunder med dåliga kreditbetyg.

Det kan tyckas orättvist att behöva betala andras slarv när vi vill låna pengar. Vi kan tycka att det inte finns någon anledning att betala extra för att andra människor inte gör rätt för sig. Men det är det enda sättet som en långivare kan erbjuda lån trots en låg UC score.

På andra sidan av lånet, är sökande i behov av pengar. Det kan bero på att något oväntat har hänt och det behövs kontanter. En person med trasslig ekonomi vet att pengar på kredit inte är allmänt tillgänglig för honom/henne på grund av vissa gångna misstag.

Han vet att han inte kommer att göra samma misstag igen och önskar att långivarna skulle lita på att detta påstående är sant. Om du är en låntagare, måste du förstå är att det enda sätt att överbevisa en skeptisk långivare är att ha en oklanderlig kredit historia.

Betygsskala UC Score

| Utmärkt |

745-999 |

| Mycket bra |

635-744 |

| Bra |

559-634 |

| Mindre bra |

455-558 |

| Svag |

1-454 |

Här kan du kolla om du har dålig kreditvärdighet hos UC.

Lån med låg scoring

Även om tidigare misstag fortfarande finns noterade i din kreditupplysning, måste de senaste sex månaderna av din kredithistoria vara fria från sena inbetalningar och missade betalningar. Vid ansökan som databehandlas automatiskt och ger svar direkt på lån kommer det garanterat att innebära avslag på låneansökan.

För en låntagare, innebär ett sms lån som är den vanliga låneformen för konsumenter som behöver lån och har låg UC score, högre räntor, lägre lånebelopp och mindre flexibla återbetalningsprogram.

Villkoren för lånet är inte alltid dom bästa. Men för låntagare med dålig kreditvärdighet finns det inte många alternativ att välja mellan.

Om du funderar över vilka risker långivaren tar, kan du kanske förstå varför den högre räntan tas. Om låntagaren använder medlen klokt och betalar de månatliga avbetalningarna i tid, kommer detta att registreras i kreditrapporten och det höjer låntagarens kreditvärdering.

Därmed blir finansieringskällor med bättre lånevillkor tillgängliga. Lån från snabblåneföretag är ibland den enda lösningen för en person med dålig kreditsituation. Även om dessa lån med låg scoring är dyra kan de innebära fördelar med tiden.

Om betalningarna görs enligt plan ger det på sikt ett bättre kreditbetyg som gör det möjlighet att låna med bättre villkor.

Hur fungerar Creditsafe kreditscore?

Om en upplysning från Creditsafe visar en låg scoring är det på grund av låg inkomst eller betalningsanmärkningar. Det gör det det svårare att få godkänt på en låneansökan. Det kan tyckas omöjligt att få låna pengar med liten inkomst.

Att få godkänt på de billiga lån som annonseras av bankerna blir praktiskt taget omöjligt och att skicka in ansökningar som leder till avslag drar bara ytterligare ner kreditbetyget.

Alternativen för den som har en dålig Creditsafe scoring är begränsade men det finns flera möjligheter att få ett hyfsat lån. En credit scoring innebär att du har en svagare ställning och ett dåligt förhandlingsläge gentemot en långivare.

Om du absolut måste låna pengar får du acceptera de erbjudanden som du kan få. Det finns dock ingen anledning för dig att acceptera villkor som är så ogynnsamma att de riskerar leda till en ännu värre situation.

Då är det bättre att tacka nej och vända sig någon annanstans. Många svenskar med dålig kreditvärdighet tror att sms lån är den enda låneformen som är tillgänglig för den som behöver låna pengar snabbt. De har betydligt mjukare godkännandekriterier än bankerna men det är ett dyrt sätt att få kontanter på.

Smslån har hög ränta och ännu högre förseningsavgifter för den som missar en återbetalning. Den som tar ett sådant lån måste vara säker på att kunna betala tillbaks i tid annars kan det bli riktigt dyrt.

Personupplysning Creditsafe

I personupplysningarna från Credisafe ges varje person en kreditscoring som visar hur sannolikt det är att en person kommer kunna betala sin skuld i framtiden.

Creditsafe använder sig av en skala på 1–100, och ju högre siffra en person får, desto mer kreditvärdig är personen och det är större sannolikhet att skulden kommer att betalas.

Störst chans till lån utan uc med svag kreditvärdighet

När en lånehandläggare granskar en ansökan från en kund som vill låna pengar med låg kreditvärdighet och utan UC ser han eller hon följande;

- Någon som i det förflutna har underlåtit att betala sina skulder i tid

- Som har lånat för mycket pengar

- En kund med betalningssvårigheter

Ofta utgår handläggaren endast på de uppgifter som i kreditupplysningen. En låg kreditscore från UC betyder låg kreditvärdighet och hög riskprofil. Risken att kunden kommer att få framtida problem bedöms som hög med en låg kreditscore och risken är hög för avslag.

Störst chans till lån utan UC med svag kreditvärdighet får man därför hos långivare som använder andra kreditvärderingsmetoder och anlitar andra upplysningsföretag.

Låntagare som inte klarar en upplysning gör därför klokt i att ansöka om att låna pengar utan UC istället. Så det spelar egentligen ingen roll om låntagaren blev tvungen att möta oväntade situationer som ingen kunde förutse. Det finns tyvärr aldrig någon bra orsak till en dålig kreditvärdighet.

Om inte kreditupplysningen ger positivt besked om kreditbetyg har långivaren ingen möjlighet att bedöma hur låntagaren kommer att bete sig i framtiden. Och även om det låter orättvist, är den totala kreditbedömningen inte en fråga om förtroende utan om en risk.

Scoringen (kreditbetyget) påverkar möjligheten att låna pengar. En högre UC kreditscore gör det lättare att låna; ju lägre scoring, desto svårare blir det att låna.

Källa: Upplysningscentralen

Samla lån med dålig kreditvärdighet

Samlingslån är ett populärt sätt att samla lån med dålig kreditvärdighet på ett ställe och på så vis sänka kostnaderna för lånet. En anledning till att det går att få ett samlingslån med dålig kreditvärdighet och många tidigare förfrågningar hos UC är att det är naturligt att en kund med många små lån även har gjort många ansökningar om lån.

Att få ett samlingslån med svag kreditvärdighet är svårare men helt omöjligt är det inte, scrolla ner så hittar du några hemsidor där det går att få ett lån.

Låna med dålig kreditvärdighet via lånemäklare

Det finns många erbjudanden om tjänster för förmedling av lån som du kan ta del av. Men du har ett dåligt kreditbetyg är det långt ifrån alla som går att använda sig av. En del lånemäklare har specialiserat sig på att hjälpa personer med trasslig ekonomi.

Det bästa är att en lånemäklare och andra hjälpa kunder med andra problemlösningar. De kan hitta en långivare med lösningar som passar även kunder med jätte dåligt kreditbetyg.

Om kreditupplysningen

Det är svårare att få lån med en dålig kreditupplysning. I en kreditupplysning går det att läsa ut om du har missköt betalningar på beviljade krediter. När du blir beviljad en kredit, gör en avbetalning eller avslutar en kredit registreras det.

Din personliga kreditinformation delas mellan banker och UC. Om det inte sker en minskning av utnyttjade krediter visar det att dina betalningar släpar efter. Det är en varningssignal som ofta gör det svårt att få igenom nya ansökningar.

Även att bara göra den minsta månadsbetalningen på kreditkortsskulder kan ha en negativ effekt och orsaka en dålig kreditupplysning eftersom nya långivare kan anta att den nya kunden redan kämpar med befintliga skulder.

För den som har ekonomiska svårigheter och skulder som inte längre är hanterbara är det viktigt att kontakta långivaren så snart som möjligt för att informera dem och be om hjälp.

Det är bättre för dig att vara ärlig och uppriktig med den aktuella situationen än att upprepade gånger missar lån- eller kreditkortsbetalningar utan förklaring.

Det går dock att få lån med dålig kreditupplysning. En upplysning är bara ett snapshot av situationen just nu. Om du har fått ett nytt jobb eller på annat sätt förbättrat situationen kan många låntagare räkna in det redan. Traditionella långivare väntar istället på att din dåliga kreditupplysningen ska bli bättre.

Svag kreditupplysning – inget lån?

Vem som är kreditvärdig eller inte är upp till varje enskild långivare att bedöma.

En långivare kan göra bedömningen att du inte är kreditvärdig. En annan långivare kan göra en helt annan bedömning. Om du vet att en kreditupplysning är väldigt dålig men ändå vill försöka låna pengar bör du prova med de kreditgivare som accepterar betalningsanmärkningar.

Många antar att eftersom de aldrig lånat pengar har den en bra kreditupplysning. I själva verket är det så att om du aldrig lånat förut så finns ingen kredithistoria. Det blir därför svårt för en långivare att bedöma hur du skulle sköta betalningarna.

En paradox är att kunder som bara utnyttjar små kortkrediter och alltid återbetalar skulden i sin helhet varje månad kan få det svårare att höja kreditgränsen än kunder som betalar kreditränta.

Detta beror på att bankerna tjänar pengar på att kunderna betalar ränta – låntagare som betalar skulderna inom den räntefria perioden är helt enkelt inte lika lönsamma.

Många upplysningar kan påverka negativt

Genom att förstå vilka faktorer som påverkar kreditvärdighet går det att undvika att skicka in ansökningar som riskerar att leda till avslag och resulterar i en dålig kreditupplysning.

Det finns inte en gemensam kreditpoäng eller rating som alla långivare använder när de fattar de kreditbeslut som leder till avslag eller godkännande av lån. Kreditgivare använder olika modeller och kreditupplysningsföretag. Med en oren kredithistoria gäller det att tänka till innan vi försöker låna pengar.

Oklarheter som kan dyka upp vid en dålig kreditupplysning är något som många oroar sig för och det är därför bäst att på förhand informera sig om vilka uppgifter som finns registrerade. Det kan vi enkelt göra genom att ta en kreditupplysning på sig själv.

De snabba och lättillgängliga krediterna som även personer med svagare ekonomi kan få kan utgöra en risk för att konsumenter lånar mer än de klarar att betala tillbaka.

Att låna ut pengar till en person som har ekonomiska problem kallas osund kreditgivning och är otillåten. Det är finansinspektionens uppgift att kartlägga hur kreditgivare genomför kreditupplysningar och kontrollera så att de lever upp till god kreditgivningssed.

Svårare att hitta billiga lån

En låg kreditvärdighet innebär ett lägre kreditbetyg. Eftersom risken för att lånet inte ska kunna betalas tillbaks blir det svårt att hitta billiga lån– därmed inte sagt att det inte går att hitta ett billigare lån om man jämför mellan olika låntagare. Någon är alltid billigast på lån för just dig och det gäller oavsett om kreditvärdigheten är hög eller låg.

Bolån med dålig kreditvärdighet

Bolån upp till 7 500 000 kronor ✓ Inga dolda avgifter eller dolda räntekostnader ✓ Snabb handläggning och snabb utbetalning

- Ansök om bolån även med betalningsanmärkning

- Bolån även för dig utan fast heltidsanställning

- Låna på din nuvarande bostad utan att byta bank

- Topplån med låg UC

Skicka in en kostnadsfri ansökan på nätet och få ett preliminärt lånelöfte redan samma dag. Du kan få låna upp till 85 % med ett bottenlån. Resten måste betalas med eget sparande eller ett lån till kontantinsats med svag kreditvärdighet.

Bostadslån med dålig UC

Äntligen! Att få ett bostadslån med dålig UC kan verka nästan omöjligt och det kan vara mycket frustrerande. Som tur är finns det långivare som kommer att godkänna ditt bostadslån oavsett din kredithistoria.

Ja, det kommer att bli lite dyrare men vad är det inte värt att få ett eget hem? Om vi sköter lånet och betalar det punktligt kan räntan vi dessutom få en lägre ränta. Det går även att få ett bolån med betalningsanmärkning hos flera svenska bolåneinstitut.

Nej, det är aldrig omöjligt att få ett lån – men det kan vara svårare för en del. För den som har en svag kreditvärdighet finns det färre tillgängliga alternativ och lånen är oftast dyrare. Men det är sällan helt omöjligt att låna, även med en “mindre än perfekt” kredithistorik.

Det finns en mängd olika lånealternativ tillgängliga för att möta alla finansiella behov och situationer – det är aldrig omöjligt att låna.

Innan en långivare betalar ut ett lån, vill de veta att kunden möjlighet att betala tillbaka. En hög skuldsättning gör det svårare att bli beviljad ett lån till en rimlig räntesats. Den som har stora skulder och behöver låna mer bör överväga att hitta en medlåntagare och vända sig till långivare som vänder sig till skuldsatta.

Långivare är inte nödvändigtvis intresserade av hur stora skulderna är – de är mer bekymrade över hur stor skulden är i förhållande till inkomsten. För att vi ska kunna beräkna skuld till inkomst kvoten, delar vi månadens utgifter (hyra, lån, kreditkort, levnadskostnader) med inkomsten.

Om exempelvis de månatliga utgifterna är 20 000kr per månad och bruttoinkomsten 40 000kr blir skuld-till-inkomst relationen 50 procent.

Att få ett lån till ett företag har alltid varit svårt. Det är svårt att bedöma risken i en affärsverksamhet. Den stora tillgången på billiga pengar har ökat konkurrensen på marknaden för företagslån och med det nya finansiella innovationer.

Det är inte längre ett problem att få ett företagslån med låg kreditvärdighet – det finns många olika långivare att vända sig till.

Går det att låna till en bil?

Även om en bil sägs tappa 20 % av värdet så fort den rullas ut från bilhallen behåller den hälften av värdet i åtminstone 5 år. En bil kan därför användas som säker het för ett billån. Eftersom det finns en säkerhet för ett lån går det att få ett billån med dålig uc då bilen kan tas i beslag om lånet inte betalas.

Kreditvärdighet – att vara värdig att få kredit – är ett mått på ett mått på en individ eller företags förväntad förmåga att kunna betala sina skulder. En person eller företag som sannolikt kommer att fullfölja ett beviljat kreditavtal anses vara kreditvärdig.

Kreditgivarens bedömning av kreditvärdigheten hos en ny kund kan ske på olika sätt, vanligtvis genom en kreditupplysning men även genom en individuell bedömning av kundens förmåga att fullgöra avtalet.

Vad är kreditvärdighet?

Kreditvärdighet är ett mått på betalningsförmågan. Den anger hur stor risken är för att en person eller företag ska få betalningsproblem och därmed bli oförmögen att betala sina lån eller andra skulder.

En hög kreditvärdighet är det samma som en låg risk för att inte kunna betala sina skulder. Det motsatta gäller en låg kreditvärdighet som signalerar en hög risk för svårigheter att betala skulder. För en långivare är dessa uppgifter helt avgörande för om de ska bevilja ett lån

Ett mått på betalningsförmåga

Kreditvärdighet är ett värde på betalningsförmågan och är ett betyg som sätts efter olika kriterier hos ett kreditupplysningsföretag. När en kund ansöker om ett lån eller en kredit vänder sig företaget i regel till ett upplysningsföretag för att ta en kreditupplysning.

Informationen i upplysningen och det betyg som räknats fram för att bedöma kreditvärdigheten avgör om en låneansökan ska godkännas eller inte.

Kreditupplysningsföretagen använder många olika data från offentliga register för att sätta ett kreditbetyg. De tittar bland annat på inkomster, adressändringar och många andra faktorer.

Kreditupplysningsföretag sätter poäng på alla

Den största leverantören av bedömningar av kreditvärdighet är Upplysningscentralen som ägs av de svenska storbankerna. Deras kreditbetyg kallas UC score och är en bedömning av risken för att inte kunna betala skulder som ligger på mellan 0,1% och 100%.

Den högsta kreditvärdigheten hos UC innebär god betalningsförmåga och översätts till en risk på 0,1% att betalningsproblem kan inträffa ett år framåt.

Andra företag som poängsätter vår kreditvärdighet är Creditsafe och Bisnode.

Vilka faktorer avgör ?

För att göra en bedömning av risken för att inte kunna betala ett lån sammanställer kreditupplysningsföretaget information från offentliga register. Den används för att göra en statistisk riskberäkning baserad på hur många personer med liknande profil som historiskt har hamnat i betalningssvårigheter.

En viktig faktor är att tidigare skulder, inklusive lån och kreditkortsskulder betalats i tid. Om inga negativa myndighetsbeslut fattats tyder det mesta på det.

Men avsaknaden av beslut om tvångsmedel för att driva in en skuld vilket översätts till en betalningsanmärkning är långt ifrån den enda uppgiften som används. Att ansöka om ett lån med betalningsanmärkning sänker avsevärt chansen för ett positivt besked.

Baserat på beteendet hos andra personer och företag med snarlika ekonomiska förutsättningar bidrar en rad faktorer till en persons kreditvärdighet. Ett beteende som kan sänka kreditvärdigheten är till exempel att ett stort antal upplysningar tagits. Det kan vara resultatet av många låneansökningar och är en negativ indikator.

Kreditvärdighet är en prognos på betalningsproblem

Med hjälp av historiska data i din kreditrapport kan en statistisk förutsägelse göras om hur troligt det är att du inte återbetalar ett lån. Denna förutsägelse kokas ner till ett kreditbetyg eller en credit score som uttrycks i en poäng eller procentsats. Ett högt kreditbetyg innebär en låg procentuell risk för att få betalningsproblem.

Underlag för bedömning

Som underlag för att beräkna kreditvärdighet sammanställs information om inkomster, adressändringar, familjeförhållanden, eget företagande, kredithistorik och en mängd andra faktorer.

Flera förfrågningar under en kortare period så inverkar det negativt på kreditvärdigheten då avslag på tidigare ansökningar är en negativ faktor i algoritmen som drar ner resultatet.

Bedömning av betalningsförmåga

Innan en kredit får beviljas måste den som erbjuder krediten göra för sannolikt att kunden har råd med lånet. Ett lån innebär en ny månadsuppgift och därför är givetvis inkomst och tidigare skulder avgörande för möjligheten att kunna klara en räkning till.

Vid ansökan om lån fyller låntagaren i sin inkomst. Den uppgiften verifieras sedan i inkomstregister eller genom ett intyg från arbetsgivaren.

Arbetsgivarintyg

För blancolån kan ett arbetsgivarintyg användas som bevis på en stadig inkomst om uppgiften skiljer sig från den senaste deklarationen. När det gäller hypotekslån måste bolåneinstitutet undersöka din inkomstnivå, månadsskuld och bostadskostnader. Dessa används för att beräkna skuldkvoten som bestämmer hur stort hypotekslån kunden kvalificerar sig för.

Finansiella tillgångar

Förutom, eller i stället för, stadig inkomst (om du till exempel är pensionerad) kan långivare överväga besparingar, fastighetsinnehav, investeringar och andra finansiella tillgångar som visar att du har resurser som kan realiseras för att återbetala ett lån.

Bättre kreditbetyg tar tid

Det tar tid att få en hög kreditvärdighet. Först och främst måste man vara folkbokförd i Sverige, helst på samma adress under minst tre år. En stabil livssituation och hög inkomst är en säker väg till en hög kreditvärdighet. Statistiskt löper personer som tjänar mycket pengar och lever under ordnade förhållanden en liten risk att plötsligt inte kunna betala sina räkningar.

Strävan efter högre inkomster är en viktig del hos ambitiösa och hårt arbetande individer. Till personer med liten lånar banken gärna ut pengar.

Som en positiv sidoeffekt leder det också till en men att bygga en stark kredithistoria är mindre allmänt förstått. Genom att målmedvetet arbeta för stadiga förbättringar av kreditpoängen får man tillgång till allt bättre lånelösningar. Om kreditvärdigheten har förbättrats är det ofta lönsamt att ta ett billigt hopbakslån för att bli av med dyrare lån som togs när kreditvärdigheten var lägre.

Låg kreditvärdighet ger högre ränta

Genom att tillämpa en strategi som kallas riskbaserad prissättning använder långivare ofta kreditpoäng för att bestämma de räntor de tar ut. I genomsnitt kostar det långivare mer att hantera uteblivna betalningar och obetalda lån bland låntagare med lägre kreditpoäng än det gör för att hantera konton för mindre riskfyllda låntagare med höga poäng.

Långivare tar därför vanligtvis ut högre räntor på lån med dålig kreditvärdighet och erbjuder bättre lånevillkor till dem med högre poäng.

Kreditvärdighet gynnar dig inte bara när du behöver låna pengar. Att bygga en stark kreditpoäng kan hjälpa till att hantera:

- Hyresvärdar, som ofta kör kreditkontroller när de bestämmer sig för om de ska hyra dig en lägenhet och hur stor deposition du måste lägga ner.

- Bilförsäkringsbolag, som kan kontrollera din kreditpoäng när de beräknar premier.

- Allmännyttiga företag, som ofta utför kreditkontroller innan du får bli kund.

- Potentiella arbetsgivare , som kan kontrollera din kredit som en del av en bakgrundskontrollen före en anställning.

Du kan visa (och förbättra) din kreditvärdighet genom att bygga upp dina kreditpoäng och upprätthålla solida kreditrapporter – åtgärder som går hand i hand. Vanor som leder till hälsosamma kreditrapporter och främjar förbättringar av kreditpoäng inkluderar:

- Betala dina räkningar i tid varje månad.

- Undvika höga kreditkortssaldon, särskilt de som överstiger 30% av kortets lånegräns, vilket kan orsaka minskningar av kreditpoängen.

- Var noga med att inte öppna nya kreditkonton för ofta, eller att låna pengar du egentligen inte behöver.

- Hantera en mängd olika lån, inklusive kreditkonton (t.ex. kreditkort) och avbetalningslån (t.ex. blancolån, billån och snabblån).

Vad avgör mitt kreditbetyg?

Upplysningsföretag använder olika modeller för att beräkna en poäng eller procentsats som är ett mått på kreditvärdighet. Databehandling av uppgifter i personregister används för att konstruera algoritmer som sätter betyg på alla svenska medborgare.

Modeller för kreditriskberäkning baseras på lång erfarenhet av riskbedömning där beteendeteorier testas mot verkliga data för att kunna erbjuda den mest sannolika uppskattningen av risken för betalningsproblem. Viktiga faktorer är:

Inkomst

Det avgörande för en långivare är hur stor disponibel inkomst som finns kvar efter att alla nödvändiga utgifter är betalda. Till inkomst räknas löner och inkomst från näringsverksamhet. Andra typer av inkomster kan vara sjukförsäkring, a-kassa, bostads-, barn- eller andra typer av bidrag.

Antal förfrågningar

Ansökningar om lån hos flera olika långivare är en röd flagga för många kreditgivare. Det kan tyda på en ekonomisk situation som sämre än vad som framgår av siffror i en kreditupplysning.

Byte av bostadsadress

Det kan verka konstigt att en faktor i kreditvärdigheten är byte av adress men det har visat sig att personer som ofta byter adress ofta har en ostabil livssituation som kan leda till framtida ekonomiska problem.

Nuvarande krediter och kredithistorik

Beviljade krediter innebär utgifter för ränta och amortering vilket sänker den disponibla inkomsten. Genom att följa hur beviljade kreditbelopp förändrats varje månad går det att se om tidigare beviljade krediter betalas som förväntat.

Anställningsform

Risken för att en person med lång anställning i samma företag och som bott på samma adress i många år ska drabbas av betalningsproblem i närtid är statistiskt sett låg. Det innebär att kreditbetyget blir högt – ett lån kan beviljas.

Livssituation

För en person som precis bytt jobb (igen) är nyskild och flyttat till en annan stad ökar riskerna för att den röriga situationen kan medföra plötsliga utgifter med negativ inverkan på privatekonomin och höjer sannolikheten att en låneräkning får lägre prioriteringsordning eller inte betalas alls.

Vi vet av historisk erfarenhet att unga nygifta par sannolikt kommer att få nya utgifter i form av barn, hus och bil vilket innebär framtida påfrestningar på ekonomin. Det samma gäller för nyskilda. Kostnaden för nytt boende och beteendeförändringar till följd av en ny livssituation ökar risken för riskbeteende och betalningsproblem

Fasta utgifter

Nästan alla har fasta utgifter för sitt boende. Boendekostnaden är nästan alltid den största och vanligaste utgiftsposten.

Den totala boendekostnaden uträknas lite olika beroende på om man äger eller hyr sitt boende (se nedan). Utöver boendet görs schablonberäkningar för personliga utgifter. Varje barn medför ökade kostnader och efter Att ha barn medför kostnader och ju fler barn ju högre kostnader.

Genom att lägga samman alla utgiftsposter återstår den disponibla inkomsten. Det är den del av inkomsten som vi kan använda efter eget gottfinnande och det utrymme som finns för att betala nya utgifter för till exempel ett lån.

Låna pengar utan UC

Det är populärt att söka efter och marknadsföra krediter som lån utan UC. Upplysningscentralen som ägs av storbankerna är den största aktören på marknaden och det företag de flesta stora kreditgivare vänder sig till när de vill få en kreditvärdering via en kreditupplysning.

Genom Upplysningscentralens prominenta ställning på marknaden för kreditupplysningar har många privatpersoner felaktigt fått en bild att företaget är en myndighet och att en kreditupplysning genom UC är något som bör undvikas.

Ett “lån utan UC” innebär att kreditgivaren tar en upplysning från ett annat kreditupplysningsföretag än UC. Uppgifterna som alla är hämtade från offentliga register kommer inte att skilja sig och det är inte alls säkert att det går att låna lätt bara för att ett annat kreditupplysningsföretag levererar registerinformationen

Ansvarsfull kreditgivning för finansiell stabilitet

Kredit får inte beviljas utan kreditprövning. För att säkerställa den finansiella stabiliteten finns det lagar och regler som ska skydda konsumenter och hindra företag från för vidlyftig kreditgivning genom att förhindra kreditgivning till privatpersoner och företag med låg kreditvärdighet.

I ett större perspektiv måste kreditgivning ske under ansvar för att förhindra framtida finansiella kriser som historiskt har drabbat alla samhällsmedborgare negativt oavsett om de själva bidragit till situationen.

Nivå på kreditvärdighet

UC score är ett betyg som visar om kreditvärdigheten är ”Svag, Mindre bra, bra, mycket bra och Utmärkt”

Betyget baseras på en riskprognos och uttrycks som en siffra för att det ska vara lättare att snabbt se vilken nivå kreditvärdigheten ligger på.

En bra UC-Score indikerar en hög betalningsförmåga. Det innebär möjligheter att handla varor med räntefri avbetalning man blir också erbjuden bättre lån med hög kreditvärdighet.

Förbättra kreditvärdigheten för att få bolån

En god kreditvärdighet innebär att det går att ansöka om bättre lån och ökar chansen till ett lånelöfte när man ansöker om bolån. En kund som bedöms ha en lägre risk kan erbjudas lägre räntor och billigare lån.

Det ligger i vårt egenintresse att hålla ordning i privatekonomin eftersom vi aldrig vet när ett bra kreditbetyg kan komma till användning.

Vi kan själv påverka vårt kreditbetyg genom att bli kvitt faktorer som drar ner kreditvärdigheten.

En sak vi kan göra för att förbättra kreditvärdigheten är under vilken anställningsform vi arbetar. Tillfälliga anställningsförhållanden drar ner kreditbetyget. Efter sex månader bör en tillfällig anställning över gå till fast anställning vilket gör den ekonomiskas situationen stabilare och höjer kreditvärdigheten.

Det kan vara en god ide att vänta med att ansöka om ett bolån tills alla negativa faktorer är borta och man kan vara säker på att få en hög poäng på en kreditupplysning.

När bostadspriserna stiger fortare än kreditbetyget kan det ändå löna sig att slå till tidigare än vad som var tänkt och ta ett bolån med låg kreditvärdighet.

Det finns goda möjligheter att med egna åtgärder höja vårt kreditbetyg genom att förbättra vår privatekonomi och öka chansen att få ett bra lån.

Tips för att förbättra kreditvärdigheten

- Samla ihop lån och krediter

- Betala alltid räkningar i tid

- Säg upp krediter som inte används

- Undvik onödiga kreditupplysningar

- Ta inte onödiga lån på små belopp

- Tjäna mer pengar

- Hitta bättre avtal och sänk fasta utgifter

Kontrollera egen kreditvärdighet

En del av att bygga upp en bra kreditvärdighet är att hålla koll på ditt aktuella kreditbetyg så att du kan arbeta för att förbättra det om det behövs. Övervakning av din kreditrapport och poäng ger dig insikt i dina kreditframsteg och vad långivare ser när du ansöker om ett lån eller kreditkort.

Liksom alla andra former av förtroende kräver en förbättrad kreditvärdighet ansträngning att tjäna ihop med, och ett misstag eller dåligt beslut kan skada det. Det är möjligt att återuppbygga skadad kreditvärdighet över tid, men bättre att vårda och skydda den när du har uppnått den.

Hos Upplysningscentralen kan vem som helst ta en kreditupplysning på sig själv och kolla upp sin kreditvärdighet via kreditkollen. Tjänsten visar aktuellt kreditbetyg och vilka uppgifter som finns registrerade. Genom Min UC går det att ta reda på sitt kreditbetyg mot en avgift.

Din kreditvärdighet talar om för banker och företag till exempel hur stor möjlighet du har att betala tillbaka det lån du sökt, eller beloppet på fakturan om du handlar via internet. Vi kallar kreditvärdigheten för UC-score. Vad är ditt UC-score?

Svenska folkets kreditbetyg

Utmärkt 44,5 %

Mycket bra 32,4 %

Bra 13,9 %

Mindre bra 3,8 %

Svagt 5,4 %

Källa: Upplysningscentralen

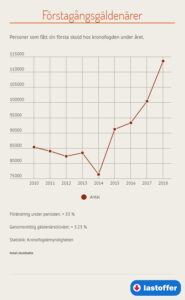

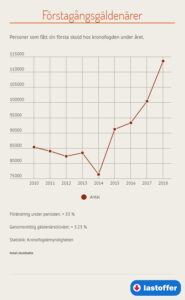

Statistik förstagångsgäldenärer

För den som har en hög kreditvärdighet finns det många låneerbjudanden som ger möjlighet att låna pengar med låg ränta med enkel ansökningsprocess. Det är enkelt att få ett privatlån även med högt lånebelopp men det är mer än bara inkomsten som avgör om lånet blir godkänt.

För att få det billigaste lånet räcker det inte med en hög inkomst. Långivare tittar även på andra variabler som fast anställning och skuldkvot (befintliga skulder i förhållande till inkomsten).

Kreditbetyget är den viktigaste faktorn för att få ett lån och inkomsten är av helt avgörande betydelse för kreditvärderingen.

En högre lön innebär ju att mer pengar finns tillgängliga varje månad för att betala av lånen. Inkomsten sätter gränsen för det högsta lånebelopp som det är möjligt att få.

Inkomsten är inte den enda faktorn som leder till en hög kreditvärdering. En bedömning av en låneansökan baseras på flera faktorer, inklusive inkomst och kreditbetyg, men dessa är separata pusselbitar.

Låna med högt kreditbetyg

Ett kreditbetyg anger en sannolikhet för att en kund ska misslyckas med att återbetala sitt lån och beräknas på både individ och gruppdata.

För att generera en kreditvärdering går ett datorprogram igenom kreditupplysningar och annan tillgänglig information;

- Om och hur länge personen lånat pengar tidigare

- Om aktuella lån betalas enligt plan

- Sena betalningar

- Hur det finns skulder (hur mycket, och vilken typ av skuld)

- Annan offentlig information (t.ex. konkurs eller juridiska domar från borgenär)

- Om det skett ansökningar om lån eller om det skett stora förändringar i något av ovanstående

- Bostadsadress

- Anställningar

Mer information finns tillgänglig på kreditvärderingsinstitutens webbplatser och kan även fås av långivaren. Den data som används kommer från offentliga och privata register.

Förutom att titta på kreditbetyget kan en långivare vilja veta mer om hur kunden får sin inkomst.

En otillräcklig inkomst är den vanligaste anledningen till avslag på en låneansökan. Ofta kan ett erbjudande om ett lägre lånebelopp följa med ett avslag på grund av för låg inkomst i förhållande till lånebeloppet.

Lån med låg skuldkvot

Skuldkvot är lånens storlek i förhållande till inkomsten: en kreditgivare får enligt lag endast låna ut pengar till konsumenter som har förmåga att klara av att betala tillbaks lånet.

En metod för att göra det är att beräkna skuld till inkomst / relationen.

Den disponibla inkomsten sätts i relation till skuldbetalningar – och eventuella betalningar som krävs på nya lån. I allmänhet går det att låna så länge skuldbetalningarna är under 25 %.

Scoring modeller

Vissa långivare har egna scoringmodeller för att utvärdera ditt lån, men dessa modeller skiljer sig från en kreditvärdering. Inkomsten är en av de faktorer som används men hur den används varierar mellan olika långivare.

Inkomsten är en viktig faktor för att bli godkänd för ett visst lånebelopp. Tekniskt behöver den inte en del av kreditvärderingen utan avgör bara hur mycket det går att låna om alla andra uppgifter ser bra ut.

Inte tillräckligt hög kreditvärdighet för att få låna?

Om du inte har tillräcklig inkomst för att få godkänt på en viss lånesumma finns det fler alternativ:

- Betala av skulder så att skuldkvoten går ner.

- Öka din inkomst, antingen genom tjäna mer eller hitta en medsökare (deras inkomst kommer också att beaktas)

Låg kreditgräns trots en hög inkomst?

Det är en vanlig missuppfattning att en hög lön automatiskt innebär att det går att ta ett större lån.

Kreditbetyget eller sannolikheten för att i framtiden få betalningsproblem har mer att göra med en persons ekonomiska beteende än inkomsten i sig.

En rörig personlig situation med många jobb- och adressbyten kan göra det svårare att få ett större lån trots en hög lön.

Nya lån med hög kreditvärdighet

Med ett flertal nya långivare som etablerat sig på marknaden kan det bästa lånet finnas hos helt nya lånekanaler. Ditt kreditbetyg är inte längre avgörande för att hitta ett bra lån. Nya algoritmer, artificiell intelligens och smartare sätt att se på återbetalningsförmågan gör att fler kan låna än tidigare.

Tänk på att de låneräntor som långivare annonserar är exempelräntor och inte nödvändigtvis de samma som de kommer att erbjuda just dig. De lägsta räntorna är normalt bara tillgängliga för ett ytterst fåtal kunder som kan erbjudas bäst villkor och få låna pengar med hög kreditvärdighet. Andra med inte så bra kredithistorik mer instabil sysselsättning eller lägre lön får sämre villkor.

Genom att jämföra nya lån kan det gå att se hur stora skillnaderna. Acceptera därför aldrig det första bästa nya lån erbjudande som du får.

Nya privatlån

Om du inte har tillgång till kontanter för att göra ett köp eller betala ner skuld på egen hand kan ofta ett vanligt privatlån vara den bästa lösningen. Privatlån är lån utan säkerhet som kan användas för alla tänkbara behov och situationer.

Konsumenter med bra kreditvärdighet kan kunder låna till en ränta mellan 4 och 10 % vilket är betydligt lägre än kreditkorts räntor och ett konkurrenskraftigt alternativ till andra metoder för finansiering.

Privatlån kan göra det lättare att finansiera renovering, köp av en bil, låna pengar till hästköp eller för att täcka upp oväntade utgifter.

Alternativa lån för låg kreditvärdighet

P2P eller person-person är lån mellan privatpersoner. Genom att lägga in sitt lånebehov på en marknadsplats för p2p lån går det kostnadsfritt att se vilka räntor andra personer är villiga att låna ut pengar till.

Hur påverkas kreditbetyget av ett nytt lån?

Hos upplysningsföretag som UC kan en ansökan om ett nytt lån innebära en tillfälligt sämre kreditvärdighet. Men i det långa loppet påverkas kreditbetyget endast negativt om lånet missköts. En låntagare som betalar ner skulden enligt plan kan få en förbättrad kreditvärdighet trots att de har ett utestående lån.

Detta inträffar eftersom det vid en kreditupplysning framgår hur mycket av beviljade krediter som har betalats av. Detta sänker procentandelen av de tillgängliga krediter som används.

Om lånet inte betalas i tid kan det sägas upp och i förlängningen leda till en betalningsanmärkning.

Checklista bra lån dålig kreditvärdighet

- Låg ränta och konkurrenskraftigt erbjudande

- En ränta som är lägre än kreditkort

- Kan användas för att finansiera alla behov och kostnader

- Lätt och enkel ansökan med svar direkt

- Kräver ingen säkerhet

- Utbetalning av pengar snabbt – inom 1-5 arbetsdagar

Med erbjudande om ett nytt lån kan det definitivt vara värt att sätta press på den egna banken. Banker är angelägna om att du ska samla alla dina affärer. Om en kund börjar göra affärer på andra håll finns risken att han eller hon flyttar även andra bankprodukter. Genom att påpeka det för den egna banken kan det gå att få ner priset. Men om det inte går finns antagligen det bästa lånet någon annanstans.

Om lånet är till för att köpa en ny bil, åka på semester och det inte är nödvändigt just idag kan det vara bättre att spara pengar på ett sparkonto med hög ränta och göra ditt bästa lån till ett lån från dig själv.

Frågor och Svar

Går det att få lån med låg kreditvärdighet?

Det går att låna även med låg kreditvärdighet men villkoren blir sämre och valmöjligheterna färre. En låg kreditvärdighet betyder högre ränta på lån.

Vem lånar ut trots dålig kreditvärdighet?

Det finns många långivare som lånar ut pengar trots dålig kreditvärdighet. På långuide.se finns ett urval av de mest populära.

Varför har jag låg kreditvärdighet?

Låg kreditvärdighet kan bero på betalningsanmärkningar. En låg eller obefintlig inkomst och kredithistorik kan också leda till en låg kreditvärdighet.

Vad betyder dålig kreditvärdighet?

Dålig kreditvärdighet betyder att möjligheterna att få ett lån är begränsade. Att ha en dålig kreditvärdighet är det samma som en dålig prognos för att i framtiden kunna betala sina skulder.

Vad innebär svag kreditvärdighet?

Det innebär att det blir svårare att få en kredit.

Vad är svag kreditvärdighet?

Svag kreditvärdighet är uttryckt som en UC Score ett värde mellan 1–454.

Vad är kreditvärdighet?

Kreditvärdighet är ett mått som används för att rangordna individers chans att få ett lån. För att vara värdig att få en kredit krävs en godkänd kreditvärdighet. Kreditvärdighet uttrycks ofta som en kreditpoäng exempelvis UC Score.